足元のインドマクロ経済について

·

2020年2月16日(日)の日本経済新聞のトップの見出しの記事は『インド、金融不安の足音』であった。

また2月28日(金)同紙には『非民主へ急旋回するインド』と題して、インドの民主化並びに経済指標への疑義を呈する記事も掲載されている。

足元の経済成長率前年同期比4.5%と低迷するなど一時期は8%台の成長率を記録していたアジアの大国に何が起きているのか?

本投稿はリブライトパートナーズのゼネラルパートナーでインド責任者のBrij Bhasinによる、上記について、特段我々の領域であるスタートアップやスタートアップ投資家にとってのインドマクロ経済現況についての解説である。

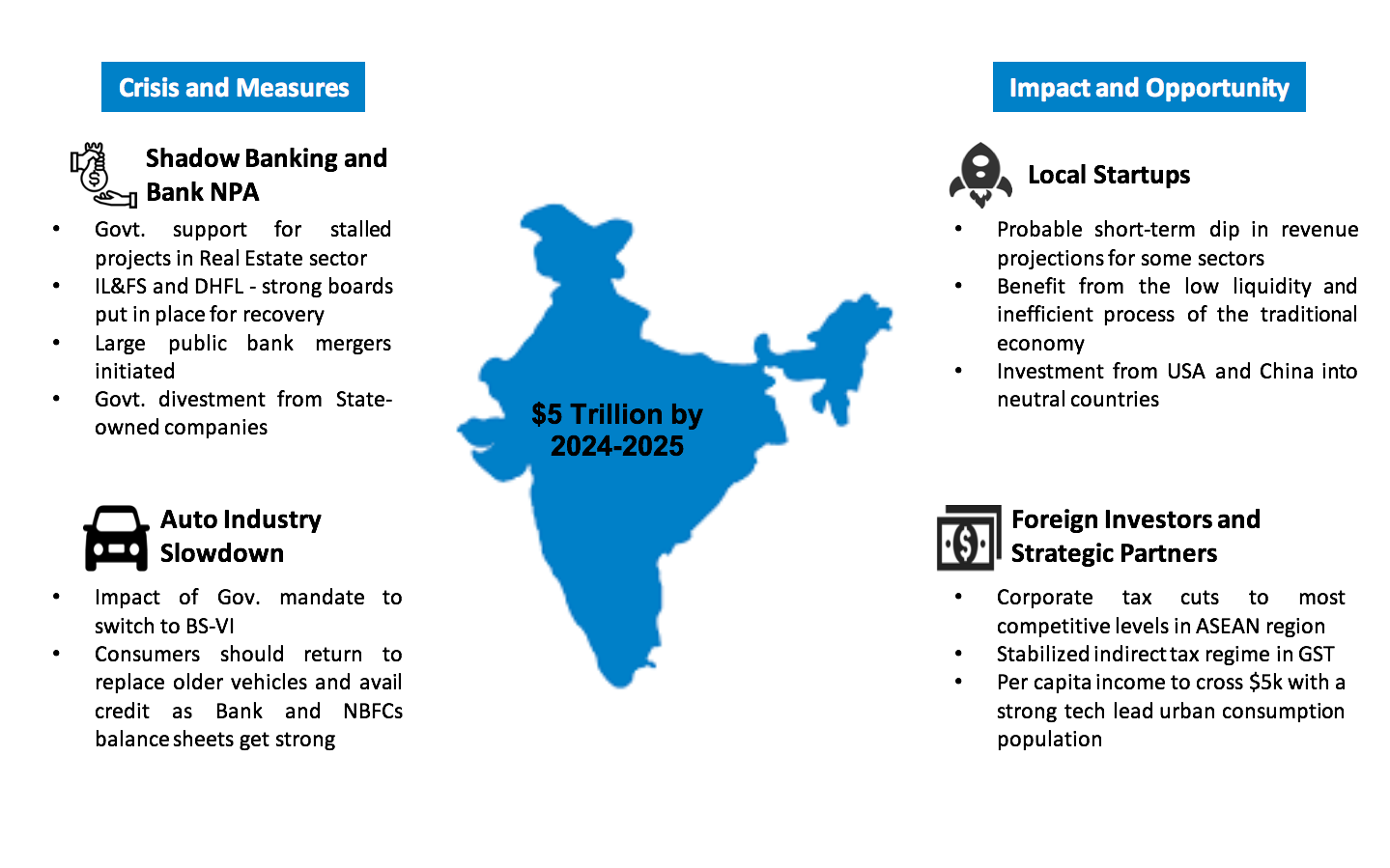

シャドウバンキング(影の銀行)問題と銀行不良債権危機問題はどのように解決されつつあるのか

大前提としては、不良債権問題は日本や中国はじめほぼすべての国が発展途上段階において通り抜けてきた通過点であり、中長期的には収斂していくと考えている。確かにインド国内経済は昨年から今年にかけて良くはない、現地でもこの話題は常に上位だ。

しかしながら昨年半ば以降、これについていくつか好材料が続いている。第一に多額の債務を抱えて経営再建中であったインド鉄鋼大手エッサール・スチールの買収完了による健全化、そして大規模な建設工事の遅延・停止に追い込まれていた不動産部門セクターに対する政府が支援の発表などである。

またそれらは、これまで不良債権危機にあった銀行とノンバンクの金融セクターの健全化向けた取り組みのきっかけとなっている。

実際にノンバンク大手インフラストラクチャー・リーシング・アンド・ファイナンシャル・サービス(IL&FS)や住宅金融大手デワン・ハウジング・ファイナンス(DHFL)の債務不履行の連鎖的な影響はほとんど収束に向かいつつあると言ってよいだろう。

2019年9月からはインド政府によって開始した大規模な国営銀行の統合、及び貸出金利と政策金利とのマージン収益とを合わせて 銀行とノンバンクは現在収益を上げており、流動性状況は改善しつつある。

自動車産業の需要が低下している理由は?それは回復するのか?

ノンバンクの信用不安を背景に自動車ローンの融資減少し、それにより新種の新規販売は大いに苦戦している。

しかしその自動車不振の大きな理由は別にもある。それは20年4月以降から始まる排気ガス規制、BS-6の強制的な導入によるものである。

この規制が、一般消費者・企業が新車購入を見送る買い控えの要因 となっている。

その影響は恐らくあと3~6カ月続くが、その後は逆にBS6非対応車から対応車への買い替え需要が予測されており、また足元の銀行・ノンバンクのバランスシート健全化によって融資を利用し新車購入台数に関する需要が回復することが推測される。

インド政府は何をしている?

政府はこの状況に手をこまねいてばかりいるわけではない。多くの強力な政策措置を講じてきたが、その中でも最も強力なのは、東南・南アジア地域で最も競争力のある水準での法人税引き下げであろう。それは投資家達による投資を更に引き付ける動機として働く可能性があるだおる。

また国有企業の売却は財政赤字を縮小し、それが政府に更なる減税に繋がるだろう。

スタートアップに与える影響は?

前述の通り、あくまで一般ではあるが信用縮小のあおりを受けるのはまず先に既存レガシー産業がより強く受けるもので、チャレンジャー産業、スタートアップは黎明期にあるということもあり相対的に受けづらいというのが一般論だろう。むしろ過去の不況の歴史を見ると、例えばリーマンショックによって東海岸の金融セクターから西海岸のITセクターと移ったように相対的に新規産業には有利に働く局面もあろう。

とはいえ影響がゼロとは言い切れない。産業別に濃淡あれど影響はあり得る。

ヘルスケア・物流・農業といった必需産業計は比較的影響が受けづらいが、フィンテック企業ではまともに影響を食らって瀕死の会社名も噂されているのも事実である。がその一方で逆に信用縮小で委縮している状況を逆手に強気で貸し出し、飛躍しているフィンテック企業やファンドもある。

ちなみに弊社の投資先ポートフォリオ企業の月次KPIは日々注意深くモニタリングしているが、昨年度後半から現在に至るまで、少なくともマクロ環境要因による変調と見られる動きはみられていない。

リブライトパートナーズ

ゼネラルパートナー

Brij Bhasin